世の中には事業拡大の手法として、既存事業の買収を検討している企業がたくさんあります。自分で事業をゼロから立ち上げるよりも、すでに形のある事業をもとに展開したほうが、成功の確率が高いからです。

したがって、もしあなたの経営する会社がそういった企業の目に止まり、事業内容を高く評価してもらえれば、10億円を超える金額で買収のオファーを受ける可能性も十分にあり得ます。

そこで今回の記事では、10億円で自社企業を売却するためのコツなどについて、わかりやすく解説していきます。

目次

5つのコツを実践して、自分の会社を10億円で売却しよう

10億円での会社売却が可能とはいっても、やはりそこまで高額での売却になると、しっかりとした事前の準備が不可欠です。

この章では、自分の会社を10億円で売却するためのコツを5つ紹介していきます。

- 購入後のメリットをきちんと提示する

- 「ヒト・モノ・カネ」自社リソースの整理

- 売却はタイミングがすべて

- 誠実な対応を心がける

- 信頼できるM&A仲介会社 / FAに依頼

それでは、ひとつずつ解説していきます。

購入後のメリットをきちんと提示する

M&Aを検討している企業の目的は、あなたの会社を買収することで得られるシナジー効果(相乗効果)です。したがって「買収によっていかに事業が成長できるか」といったメリットをきちんと提示できれば、10億円での売却も十分視野に入ってきます。

購入後のメリットですが、購入側企業と売却企業が似たような業種であれば、事業規模拡大による知名度アップの影響を受け、大幅な売上増が期待できます。

もちろん、仕入れ量が増えるぶん仕入れコストを下げられますし、流通コストも大幅に削減できるでしょう。

また、洋服の小売店が製造会社を買収するといった「垂直型多角化」の場合は、「開発→製造→販売」といったように、事業の一環化を図れるのが大きなメリットです。

小売店ではなく「総合メーカー」として、自社ブランド製品の事業展開ができれば、売上は桁違いに拡大するでしょう。

このように、買収先企業に「自社購入のメリット」をしっかりと伝られるかどうかが、高額売却の鍵を握っています。

「ヒト・モノ・カネ」自社リソースの整理

前述のとおり、10億円で会社を売却するには、相手企業へ購入後のメリットをきちんと提示できるのが必須条件となります。

そのためには、いつでも自社の強みをアピールできるように、自社リソースを常日頃から整理しておかなくてはなりません。

具体的には、まず自社リソースを「ヒト・モノ・カネ」という3つの面から、分析してみてください。

なかでも、M&Aにおいてもっとも重要なのが、ヒトに関するリソースです。買い手企業が期待しているのは、ようするにあなたが経営する会社の「のれん効果」を活かして、新規事業で手早く収益をあげること。

のれん効果というのは、突き詰めれば「従業員が長年働くなかで身につけた技術やノウハウ」です。いくら買収でブランド名が手に入っても、従業員が全員(経営陣も含む)辞めてしまえば、その事業の存続はおそらく不可能でしょう。

だから、こういった目に見えにくい「従業員のスキルや経験値」をしっかりとアピールできるように、日頃から整理しておく必要があるのです。

◆自社リソースに関する記事は、こちらでもお読みいただけます

[related_link 1106]売却はタイミングがすべて

M&Aにも、売買に適したタイミングがあります。どんなに業績がよくても、どんなに知名度が高くても、タイミングを逃せば安く買い叩かれてしまう。それがM&Aというものなのです。

では、いったいどういったタイミングで会社を売却するのがよいのでしょうか。

ベストなタイミングは、「十分な収益を生み出しているのに、事業意欲が減退している状態」です。

さいわい事業はうまく回っている。しかし今の仕事に少々疲れてしまったので、ここらでいったんリセットしたい。

こういった状態のなかで会社を売却できれば、業績のよさから高値での売却が期待できます。事業内容によっては、それこそ10億円での売却も夢ではないでしょう。

また景気が上向きで、M&A市場が活況の時期も、事業売却をオススメできます。なぜならば、単純に購入を希望する企業が増えるからです。

買い手企業候補がたくさんあれば、価格競争が生じ、当然売却価格は通常よりも高くなります。ただし、あまりこういった好景気を狙いすぎると、売り損ねて逆に価格が安くなる可能性が高いです。

経済状況への依存はそこそこにして、やはり業績のよい時期にサッと売却するのが、もっとも確実だと思います。

誠実な対応を心がける

会社売却は、購入してくれる企業がいてはじめて成立します。だから、もし相手企業に不信感を与えてしまえば、決して購入はしてもらえません。

考えてみれば、売却先は今までまったく接点のなかった企業です。そういった相手に自社を高く評価してもらうには、きちんとした誠実な対応が大きなポイントになってきます。(もちろん業績や実績も重要です)

そういうわけですから、高値売却を狙って、過剰な自社アピールをするのはやめましょう。それよりも、必要な書類やデータを漏れなく提示する・会社の現状を客観的に伝えるといった、誠実さのほうが何倍も大事です。

信頼できるM&A仲介会社 / FAに依頼

あなたの目標とする10億円での会社売却ともなれば、それなりの規模をもつ企業とのマッチングが必要です。自分の知り合いに条件の合う企業がいればよいですが、普通はそんなに都合よく知り合いなんていないでしょう。

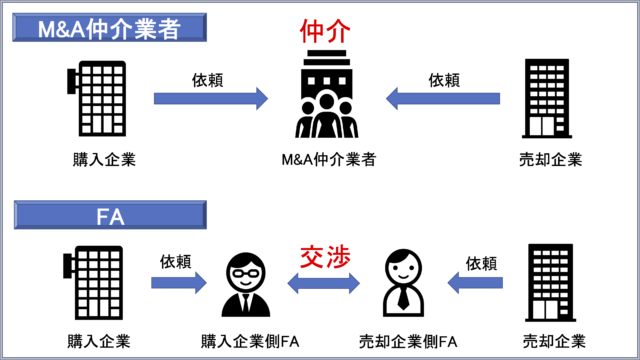

そこで役立つのが、「M&A仲介会社」と「FA(ファイナンシャルアドバイザー)」です。これら仲介業者が介在すれば、マッチする企業の紹介から交渉のとりまとめまで、円滑な取引が期待できます。

なお、同じくM&Aの仲介をおこなう「M&A仲介会社とFA」には、「M&A仲介会社は中立の立場」「FAは依頼主の立場」に立って仲介をおこなうという大きな違いがあります。(上図参照)

FAのほうが自社に有利な交渉をしてくれる反面、条件が折り合わずに売却話そのものがなくなるケースも少なくありません。

経営者の力が強い中小企業の場合は売却契約の締結が前提なので、中立の立場であるM&A仲介会社のほうが、よりスムーズに取引が進行するでしょう。

あなたの会社を評価する3つの評価方法

会社売却には、残念ながらひと目でわかる相場価格は存在しません。企業ごとに企業価値が異なるため、資産やM&A後の見込み利益などを加味しながら、個別に売却価格を算出していく必要があるのです。

この価格設定には大きく3つの評価方法があり、それぞれ結果が変わってきます。

- コストアプローチ

- インカムアプローチ

- マーケットアプローチ

10億円での売却を成功させるためにも、上記の評価方法については、ある程度知識をもっておくべきです。とはいえ、売却企業が専門的な知識まで知る必要はないので、あくまでも概要だけをご紹介しておきます。

1.コストアプローチ

コストアプローチとは、貸借対照表で示される「純資産」を基準として、企業価値を算出する方法です。代表的な計算法には、以下の2種類があげられます。

- 簿価純資産法

- 時価純資産法

簿価純資産法は、会計上示される簿価純資産にもとづき、1株あたりの純資産を計算する方法です。帳簿上明確になっている数値を使用するため、正確な計算が可能です。

ただし、基準となる純資産はあくまでも帳簿上のものであり、実際の価値からはどうしても乖離してしまいます。そのため簿価純資産法が、実際の試算に使用されることは、ほとんどありません。

一方で時価純資産法の場合、簿価ではなく実際の価格「時価」で評価をするので、簿価純資産法よりも実態に沿った評価が可能です。そのため、後述するインカムアプローチやマーケットアプローチでは適切に評価できない、中小企業のM&Aにおいてよく使用されます。

2.インカムアプローチ

M&A後に生み出される将来的な利益をもとに、必要なリスクを差し引いて評価する方法が、インカムアプローチです。インカムアプローチで使われる計算法としては、「DCF法(ディスカウントキャッシュフロー)」と「収益還元法」があります。

もっともよく使用されるDCF法は、前述の純資産のような「過去の実績」ではなく、将来の収益を軸に評価をおこなうのが大きな特徴です。

そのためベンチャー企業や上場を狙う企業のように、これから収益が伸びると期待される企業の評価によく使われます。

ただし、評価の主な基準が将来性なので、その予測が外れる可能性も大いにあります。つまり、評価者がどういった予測をするかで、評価額の精度が大きく変わってしまう可能性もあるのです。

そのためDCF法を評価に用いる場合は、買収・売却双方が納得できるように、事前の十分な打ち合わせが欠かせません。

3.マーケットアプローチ

マーケットアプローチとは、売却企業と似た市場性をもつ企業と比較して、企業価値を評価する方法です。よく使われる手法としては、「類似会社比較法」や「市場株価法」などがあります。

専門的な内容になるのでここでは詳しい解説を避けますが、どの方法を取るにせよ、現在の市場価値を反映させるため、客観性は非常に高いです。

しかし、評価される企業の事業内容・収益性・企業規模とあらゆる面で類似する参考企業を3〜5社も見つけるのは、現実的にかなり厳しいものがあります。

さらに、評価をする時期の景気動向により、評価額が大きく変動する可能性も見逃せません。「類似企業が見つからない」「市場状況があまりよくない」というケースでは、マーケットアプローチ以外の方法も検討する必要があります。

10億円以上で会社売却を成功させた事例を紹介

ここまで、10億円以上で会社売却をするための知識を、わかりやすく解説してきました。最後にこの章では、10億円以上で会社売却を成功させた、大手企業と中小企業の事例を2ケース紹介します。

(中小企業の売却金額は非公開なので、あくまでも参考として考えてください)

【大手企業】ライバル企業との統合で経営合理化「マツキヨココカラ&カンパニー]

![【大手企業】ライバル企業との統合で経営合理化「マツキヨココカラ&カンパニー]](https://takanori-m.com/wp-content/uploads/2021/11/スクリーンショット-2021-11-29-22.19.25-e1638199472422.png)

※参考:マツキヨココカラ&カンパニー経営統合に関する概要資料

ドラッグストア業界第6位のマツモトキヨシホールディングスと、第7位のココカラファインが経営統合し、21年10月1日付で「マツキヨココカラ&カンパニー」が誕生しました。

今回の経営統合は、上図のとおり、マツモトキヨシホールディングスが親会社となり、ココカラファインを完全子会社化した形になります。

両社の経営統合により、売上高は約9,233億円。業界最大手ウエルシアホールディングスの売上高約9,496億円に迫る勢力となりました。

マツキヨココカラ&カンパニーでは、2026年度にグループ売上高1.5兆円という高い目標を公表しており、これから合併のシナジー効果がどう出るかが注目されるところです。

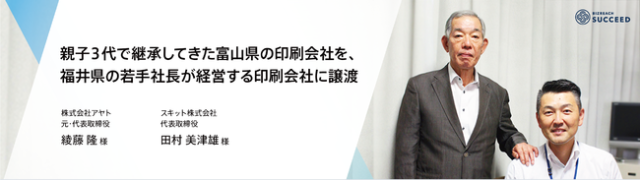

【中小企業】事業継承問題を抱える老舗企業がM&Aに成功「アヤト」

※参考:親子3代で継承してきた富山県の印刷会社を福井県の印刷会社に譲渡

これまで親子三代で経営を続けてきた富山県の印刷会社「株式会社ヤマト」は、M&Aのマッチングサイト「ビズリーチ・サクシード」を介して、福井県に本拠地を置く印刷会社「スキット」に事業を譲渡しました。

このM&Aがうまくいった背景としては、後継者問題に悩むヤマトと、グループ会社を増やして売上げアップを狙うスキットの思惑がうまく噛み合ったところにあります。

また自力で相手を探すのではなく、きちんと活動している仲介業者を活用したのも、勝因のひとつだと思います。企業同士が直接交渉すると、どうしても探り合いをする形になるので、中小企業のM&Aではぜひプロのサポートを活用していきたいですね。

まとめ

今回の記事では、10億円で会社売却を可能にするためのコツや、必要な知識をひと通りご紹介してきました。

なかには、いまだに「自分の会社が10億円で売れるわけがない」と思い込んでいるかたもいらっしゃるかもしれません。もちろん、10億円で会社を売却するには、それなりの条件が必要です。

しかし、現在まだこれといった実績がなくても、将来性を評価してもらえれば、10億円を超える金額での会社売却も決して夢ではありません。

もし本格的に10億円での会社売却を狙っていくのであれば、私どものような新規事業立ち上げの専門家からサポートを受け、企業価値を高めるようにしていくのが近道です。

興味のあるかたは、まず弊社の「無料オンライン講座」を確認してみてください。