企業の規模を問わず、新規事業の立ち上げで頭を悩ますのが、資金調達です。資金調達といえば、一般的に、銀行からの融資をイメージする人が多いのではないでしょうか。

ところが新規事業の場合、銀行からの融資はほとんど期待できません。それよりも、日本政策金融公庫のような、公的金融機関を検討したほうが、融資の確率は大幅にアップします。

そこで当記事では、日本政策金融公庫からの借り入れについて、詳しく紹介していきます。なんとしても融資を受けたいと考えているのであれば、今回の内容は必見です。

成功する資金調達のために知っておくべきこととは

今回は、日本政策金融公庫について解説していきますが、実際のところ、ほかにもさまざまな資金調達方法があります。

さまざまな資金調達方法のなかで、日本政策金融公庫を選ぶべき理由と、成功する資金調達のために知っておくべきポイントを、まずはしっかりと押さえてしまいましょう。

- 代表的な、新規事業の資金調達方法

- どうして公的金融機関がベストなのか

- 日本政策金融公庫と自治体制度融資の大きな違いとは

- 融資を引き出すために用意しておくもの

ひとつずつ解説します。

代表的な、新規事業の資金調達方法

現在の日本では、主に以下5つの資金調達方法が考えられます。

- 日本政策金融公庫(公的金融機関)

- 民間の銀行

- 国・自治体の補助金

- 個人投資家

- クラウドファンディング

冒頭でも触れたように、多くの人にとって融資といえば、「銀行」というイメージが強いと思います。しかし民間銀行の多くは、過去の業績を見て、貸付を判断するケースがほとんどです。

したがって、業績のよい既存事業の追加融資には積極的でも、新規事業にはまず貸してくれないと考えたほうがよいでしょう。

その一方でクラウドファンディングは、中小企業にとっても、非常に有効な資金調達方法です。融資してくれる人が商品のファンになってくれるという副産物も期待できるので、少額資金の場合は、積極的に検討してみてください。

なお、国・自治体の補助金については、のちほど解説します。

どうして公的金融機関がベストなのか

前述のとおり、公的金融機関は、民間銀行よりも格段に融資を受けやすいです。

なぜなら、公的金融機関は政府系の金融機関なので、個人や中小企業の資金調達を支援する目的のもと設立されているからです。

一口で公的金融機関といっても、融資が受けられるのは、大きく「日本政策金融公庫」と「商工組合中央金庫(商工中金)」の2種類になります。

ただし新規事業の融資に関しては、商工中金の融資基準が厳しいことから、実質日本政策金融公庫一択だと考えてください。

なんといっても、日本政策金融公庫の場合、「無担保・保証人なし」の条件で借り入れが可能な融資制度(新創業融資制度・中小企業経営力強化資金)があります。

※必ず無担保・保証人なしで、借り入れができるわけではありません。

ほかの融資では、保証人なしといっても、経営者の個人保証を要求されるケースがほとんどです。

「融資を検討しているなら、まずは日本政策金融公庫から」

このことは、ぜひ頭に入れておいていただきたいと思います。

日本政策金融公庫と自治体制度融資の大きな違いとは

公的融資という意味では、自治体・信用保証協会・金融機関が連携しておこなう「制度融資」も利用できます。

日本政策金融公庫と制度融資は、どちらも金利は低く、長期返済が可能です。ただし、両者には、大きな違いがあります。

日本政策金融公庫には「無担保・保証人なし」での融資制度もありますが、制度融資は「無担保・第三者保証人なし」が原則です。つまり、制度融資の場合、第三者の保証人は必要なくても、経営者本人の連帯保証は避けられません。

連帯保証人ともなれば、返済不能時には、個人資産を失ってしまいます。返済は当然の義務とはいえ、最悪のケースを考えると、やはり連帯保証人は避けるべきです。となれば、やはり日本政策金融公庫を最優先に、融資を検討するべきでしょう。

しかし、これから毎回、日本政策金融公庫を利用できるとは限りません。タイミングによっては、今後制度融資を活用する機会もあるでしょう。

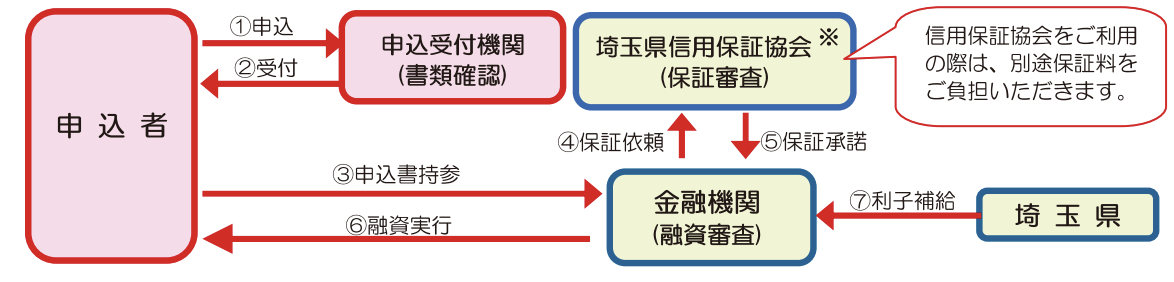

というわけで、埼玉県の制度融資を例に、制度融資のしくみを簡単に説明しておきます。

※参考:埼玉県 中小企業制度融資のご案内

上図のとおり制度融資は、保証協会と自治体の補助(保証)で金融機関の負担を減らし、融資のハードルを低くしてくれる制度です。

保証人の件さえ折り合いがつけば、非常に魅力的な融資制度だと思います。ぜひ概要だけでも、しっかりと覚えておいてください。

融資を引き出すために用意しておくもの

金融機関が新規事業の融資を断るのは、ようするに新規事業に対して、不安を抱えているからです。であれば、その不安を解消できる材料があれば、融資の確率が大幅にアップするのは間違いありません。

用意しておくものはたくさんありますが、そのなかでもとくに重要な3点について、解説していきます。

周到な事業計画

第三者が新規事業を判断するには、基本的に事業計画書を見るしか方法はありません。なんといっても、まだスタートしていない事業ですから。

そうなると、事業計画の内容次第で融資の成否が決まってしまうのは、容易に想像がつくでしょう。

後述する収支計画や自己資金のほかにも、以下の内容は、金融機関もかなり厳しくチェックしてきます。

- 新規事業のビジョン

- 新商品の市場性

- 差別化戦略

- 販売・マーケティング戦略

- 返済計画

事業計画となると、よくむずかしい専門用語を乱用する人がいます。たしかに、専門用語が入っていると、一見よくできた事業計画書に見えるかもしれません。

しかし、新規事業計画書は、わかりやすく簡潔にまとめるのが鉄則です。それよりもまず、すべての項目に対して、必ず根拠を添えるように心がけてください。

はじめて新規事業計画書を読む融資担当者が、「なるほど。そういった理由で、こういう結果になるんですね」と、すぐに納得するような事業計画書が理想です。

◆新規事業計画書作成に関する記事は、こちらでも読めます

[related_link 585]収支計画と実績

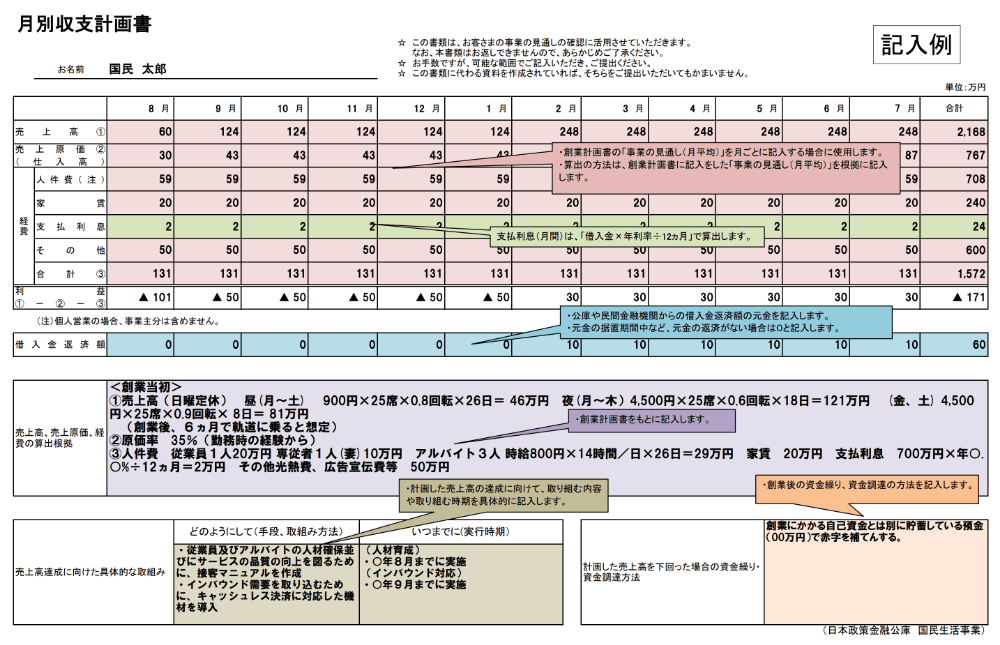

※参考:月別収支計画書(記入例)

最終的に、融資担当者が成否を判断するのは、「その新規事業で、本当に返済ができるかどうか」です。そういった返済能力のベースとなるのが、収支計画になります。

しかし、ただ売上を予測しても、それだけでは正直あまり評価されないでしょう。融資担当者に納得してもらうには、市場分析と競合分析をしっかりとおこない、売上予測の根拠を提示しなければなりません。

また、融資担当者は、それこそ毎日何件もの新規事業計画書を読まされ、非常に疲れています。融資担当者のそういった負担を軽減させるためにも、表やグラフを多用したわかりやすい表現を心がけてください。

なお、もし可能であれば、新規事業計画書には、ぜひなんらかの実績を盛り込みたいところです。

実績があると、事業計画の実現により信憑性が出てくるので、融資担当者もGOサインを出しやすくなります。もちろん、「アンケートの結果が軒並み高評価だった」といった、小さな実績で構いません。

なにかひとつでもよいので、必ず実績を準備しましょう。

自己資金

確実に融資を実現したいのなら、やはり自己資金を用意すべきです。もちろん実際には、自己資金がなくても、融資が受けられるケースもあるでしょう。

しかし、基本的に金融機関は、「自己資金は経営者の姿勢を表している」と考えています。つまり、「事前に自己資金も用意できないのなら、どうせ新規事業はうまくいかないだろう」と判断されてしまうわけです。

自己資金の相場は、日本政策金融公庫の場合、融資金額の約3割だそうです。1,000万円借りるとして、自己資金は300万円。正直これは、なかなか厳しい金額ではないでしょうか。

ただし、日本政策金融公庫のQ&A「自己資金はいくらあれば融資を受けられますか」をみると、以下のような文言が書かれています。

自己資金は重要な要素のひとつですが、それ以上に創業計画全体がしっかりしているかが重要になります。

事業は、タイミングが命です。もし自己資金を準備するよりも、なるべく早くスタートしたほうがよいと判断したならば、創業計画作成に全力を注力してみるのも悪くない考え方だと思います。

資金調達の王道「日本政策金融公庫」の融資方法

最後にこの章では、日本政策金融公庫の融資制度を4つほど紹介していきます。

- 新創業融資制度

- 中小企業経営力強化資金

- 新規開業資金

- 新事業活動促進資金

それぞれ対象者や借入条件が異なります。自分に合う制度はどれか、じっくりとリサーチしてみてください。

(※以下の融資制度に関する情報は、いずれも2021年8月時点のものです。)

1.新創業融資制度

今回紹介する融資制度のなかでも、もっともオススメなのが「新創業融資制度」です。

新創業融資制度のもっとも大きな特徴は、なんといっても「無担保・保証人なし」という驚きの融資条件でしょう。

通常、経営者個人の連帯保証を要求されることが多いなか、新創業融資制度なら経営者も責任を負わなくて済みます。(もし連帯保証人になれば、最悪財産をすべて失うことも)

なお、融資限度額は3,000万円。返済期間は設備資金20年以内、運転資金7年以内が基本です。ただ実際には、3,000万円満額の融資はまずムリでしょう。どんなに多くても、500万円程度が現実的な金額です。

もしできるだけ多くの融資金額を希望するなら、やはり3割程度の自己資金はないと厳しいと思います。

※最低条件として、融資金額に対して1/10以上の自己資金が必要

新創業融資制度の融資条件はほかの融資制度とほぼ同じですが、なんといっても「無担保・保証人なし」が大きいです。まずは、こういったリスクのない新創業融資制度を、最優先に検討していきましょう。

※参考:新創業融資制度|日本政策金融公庫

2.中小企業経営力強化資金

基本的に新規創業しか利用できない新創業融資制度と違い、中小企業経営力強化資金なら、長く経営をしている企業でも利用が可能です。

中小企業経営力強化資金も、新創業融資制度同様に、「無担保・保証人なし」で借り入れできるのが大きなメリットといえます。

ただし、自分で事業計画書を作成し、認定経営革新等支援機関による指導および助言を受けるのが必須要件です。さらに、1年に1回以上のペースで、事業計画の進捗状況を公庫に報告しなければなりません。

そういった煩雑な事務処理を許容できるなら、中小企業経営力強化資金は、非常に狙い目の融資制度です。

また、融資額は7,200万円が上限。返済期間は設備資金20年以内、運転資金7年以内という、好条件となっています。さらに、新創業融資制度では必須だった、融資額の1/10という自己資金要件がないので、そういう意味でも狙い目といえるでしょう。

3.新規開業資金

もし確実に1,000万円以上の融資が必要なら、新創業融資制度や中小企業経営力強化資金よりも、新規開業資金をオススメします。

というのも、新創業融資制度や中小企業経営力強化資金は、「無担保・保証人なし」という破格な条件の代わりに、かなり審査が厳しいのです。

その点、新規開業資金の場合、原則経営者個人の連帯保証があるので、条件面はかなり緩くなっています。

たとえば、新規開業資金には、新創業融資制度では義務づけられる自己資金の要件がありません。

また連帯保証の効力で、ほかの融資制度よりも、かなり高めの融資が期待できます。新創業融資制度ではどんなに頑張っても500万円以下が上限のところ、前述のとおり、1,000万円以上の融資も可能です。

新創業融資制度で融資に失敗することを考えれば、もしかすると最初から新規開業資金を狙ったほうが、よい結果を生んでくれるかもしれません。必ず成功するという強い意志があるなら、新規開業資金を真剣に検討してみるのも、ひとつの経営判断だと思います。

※参考:新規開業資金|日本政策金融公庫

4.新事業活動促進資金

経営の多角化や事業転換を考える中小企業は、新事業活動促進資金の利用も可能です。「経営革新計画の承認」「地域産業資源活用支援事業計画の認定」など、8つの要件に該当すれば、特別金利での融資が受けられます。

要件ごとに金利は異なりますが、1%前半という低金利が適用されるケースもあるので、返済負担の軽減を重視するかたは、積極的に検討する価値は十分にあります。

ただし、2点ほど注意が必要です。

まず、新事業活動促進資金も、やはり原則経営者個人の連帯保証を要求されます。また、8つの要件を途中で満たさなくなった場合、残金を全額繰上返済しなければなりません。

途中で思うような経営ができなくなったときに、はたして対処できるのか。本当に継続して要件を満たせるかどうか、事前にしっかりと検討しておく必要があります。

まとめ

まず知ってほしかったのは、新規事業に対して、民間銀行からの融資は期待できないということです。これから融資を検討している人は、迷わずに公的金融機関である「日本政策金融公庫」を狙ってください。

もしかすると、今回紹介した資金調達法のなかで、どれを選ぶべきかお悩みのかたもいらっしゃるかもしれません。確実に資金調達を成功させたいのなら、私どものような新規開業の専門家に、相談してみることをオススメします。

なお新規事業の立ち上げについて、さらに情報がほしい人は、ぜひ私どもが開催する無料Webセミナーに参加してみてください。あなたのご参加をお待ちしています。