まったくのゼロから事業を立ち上げる場合でも、既存事業とは別に新規事業をスタートする場合でも、いずれにせよ資金の調達は経営者にとって頭の痛い問題といえます。

一般的にもっとも有名な融資元といえば「銀行」ですが、銀行からの融資は実績のない新規事業者にとって、かなりハードルが高いと思ってください。ほかの調達方法より念入りに準備しても、断られる可能性が高いです。

しかし最近では、クラウドファンディングなど、昔なら想像もつかなかった資金調達方法が普及してきました。また、日本政策金融公庫という公的金融機関でも、たくさんの新規事業融資制度を用意してくれています。

もちろん、銀行融資もきちんと必要事項をクリアーすれば、十分融資の可能性はあります。

今回は、新規事業に利用できる融資方法を詳しく解説していきますので、ぜひ自分に合った融資先を探してみてください。

目次

融資を断られないために知っておくべきこと

具体的な融資方法を紹介する前に、まずは確実に融資を受けるために必要なポイントを4点解説します。

- 問題のない返済計画

- しっかりとした事業計画書

- 実績の提示

- 自己資金や保証人の有無

これらの準備が不十分であれば、最悪融資を断られる可能性もあります。どの項目も重要ですので、ひとつずつしっかりとチェックしていきましょう。

金融機関は「継続して返済ができるか」をチェックしている

金融機関の種類を問わず、融資元は「この企業はこれから継続して返済ができるか」を、なによりも重視します。

融資の種類にもよりますが、通常返済は、10年から20年といった長期間に渡るケースが多いです。最初はよくても、途中で返済が滞ってしまったのでは、残金が丸々「貸倒(かしだおれ)」になってしまいます。

こういった状況を回避するために、金融機関は非常に厳しく返済計画をチェックするのです。

とはいえ、事業がはじまる前の返済計画は、あくまでも予測でしかありません。しかしきちんとした根拠を提示すれば、その予測が実現する確率は高いと評価され、融資を受けやすくなります。

返済計画を含む、事業計画については、次の項目でお話しします。

誰もが納得できる論理的な事業計画書をつくろう

まったく実績がない新規事業の場合、事業の成否を判断するのは「事業計画書」しかありません。だから、それこそ全身全霊で、誰が見ても納得できる事業計画書を作成しなければならないのです。

融資の可否は、担当者の一存では決められません。必ず上司の決裁が必要です。個人的なペナルティは名目上ないとしても、もし融資をして返済が破綻すれば、担当者とその上司は大きなマイナス査定を受けてしまいます。

したがって私たちが想像する以上に、金融機関は事業計画(返済計画を含む)を、入念にチェックしていると思ってください。

なお、具体的な事業計画の書き方には、ここでは触れません。詳しく書かれた専門書がたくさん発売されていますので、ぜひそういった書籍を参照していただければと思います。

ただ基本的には、私がいつも言っている「6つの方程式」に沿って作成すれば、誰もが納得する事業計画書ができるはずです。ぜひ下記のリンクから、チェックしてみてください。

◆ビジネスプラン(事業計画書)作成に関する記事は、こちらもどうぞ

[related_link 585]できるだけ実績を提示する

もし可能であれば、借り入れをする金融機関へ、なんらかの実績を提示してください。もちろん新規事業の多くは、見せられる実績がほとんどないはずです。それは私も重々承知しています。

しかし、本来金融機関は、実績のない企業(新しい会社)には融資をしたくありません。本当に計画どおり返済してもらえるかどうかが、わからないからです。

そういう状況のなかで融資の確率を上げるには、やはり実績を見せるのが一番確実な方法になります。

もちろん、以下のような小さな実績で構いません。

- 前職での優秀な営業実績がある

- 事業開始前に、見込み客を確保している(1社だけでも構いません)

- 損益計算・資金繰りなど、経営面に精通している

- 事前アンケートなどで、新事業の市場評価をすでに調査済み

ひとつでもそういった実績があれば、「なるほど。もう買いたいという顧客がいるなら、すぐに売上げが見込めますね」といったように、相手の反応は大きく変わるはずです。

自己資金や保証人の有無が大きなポイントになることも

前述のとおり金融機関は、本来実績のないものに対しては、融資は避けたいと考えています。そこでポイントになるのが、自己資金と保証人です。

事業計画書のできがよければ、自己資金が少額(ゼロ)でも、融資がおりる可能性は十分にあります。しかし自己資金があれば、未回収リスクが減りますので、融資の可能性がアップするのは当然のことです。

また自己資金を用意した人は、「事前にしっかりと準備ができる計画的な経営者」と評価されます。「自己資金はまったく用意できませんでした」という人よりも高く評価されるのは、これまた当然といえるでしょう。

保証人に関しては、もし保証人を用意できれば、融資の確率は大幅に高くなります。ただし現在では、金融庁の指導のもと、原則的に保証人は取らない方針が一般的です。

昔と違い、経営者本人も保証人になる必要のない融資が、今はたくさんあります。連帯保証人ともなれば、事業が破綻した場合、個人的に返済責任を負わなければなりません。

したがってどんなに融資がほしくても、保証人(とくに連帯保証人)は、できるだけ避けてください。

創業時に利用できる融資方法一覧

ここまで、融資を断られないために知っておくべきことを4点ほど解説してきました。今度はいよいよ、私たちが利用できる具体的な5つの融資方法を、順番に紹介していきます。

- 日本政策金融公庫

- 民間の銀行

- 国・自治体の補助金

- 個人投資家

- クラウドファンディング

それでは、ひとつずつ解説します。

日本政策金融公庫

なんといっても、新規事業融資の王道は、日本政策金融公庫による融資でしょう。日本政策金融公庫は公的な金融機関なので、民間銀行に比べて借りやすく、金利も安いのが嬉しいところです。

日本政策金融公庫の一般向け新規事業融資は、大きく3つあります。

- 新創業融資制度

- 中小企業経営力強化資金

- 新規開業資金

この3つのなかでも優先して検討すべき1・2と、その次に検討する3にわけてポイントを解説します。

まずは「新創業融資制度」「中小企業経営力強化資金」を検討しよう

3つの融資のなかでも、最初に検討したいのが、「新創業融資制度※1」「中小企業経営力強化資金※2」の2つです。じつは日本政策金融公庫の新規事業融資のなかで、この2つの融資だけが「無担保・保証人なし」で借りられます。

ほかの融資では、保証なしを謳っていても、社長本人の保証は要求されるケースがほとんどです。こうなると最悪の場合、個人資産をすべて失い、自己破産に追い込まれる可能性があります。

この2つの融資にはそういったリスクがないので、ほかの融資よりも審査が厳しいのは仕方がありません。しかし厳しいとはいっても、ある程度自己資金があり事業計画もしっかりと練り上げられているなら、承認される可能性は十分にあります。

ちなみに、すでに営業している会社が新創業融資制度を申請すると、既存事業への流用を疑われて、なかなか借りられません。その点、中小企業経営力強化資金は、既存事業をおこなっていてもOKなので、該当するかたは積極的に検討してみましょう。

担保・保証人を求められる「新規開業資金」

まず検討すべきなのは、やはり「新創業融資制度」です。ただし新創業融資制度は「無担保・保証人なし」という破格な条件のため、前述のとおり融資条件が厳しくなっています。

つまり、いくら条件がよくても、そもそも融資を受けられない可能性が高いのです。もし運よく融資が通ったとしても、申請金額よりも相当低い査定になっていると思います。かりに1,000万円で申請しても、おそらく300〜500万円が上限ではないでしょうか。

開業資金には最低でも1,000万円以上必要だというなら、リスクを犯しても保証人になり、「新規開業資金※3」で融資を受けたほうが、高額な融資が期待できます。

いずれにしても、本当に新創業融資制度で必要な資金がまかなえるかどうかは、事前にしっかりと比較しておくべきです。もし不安があるなら、税理士や会計士といった専門家に相談してみてください。

また、今回は紹介しませんでしたが、女性と若者(35歳未満)・シニア(55歳以上)だけが利用できる「女性、若者/シニア起業家支援資金※4」もあります。条件に該当する人は、こちらも検討してみるとよいでしょう。

民間の銀行

冒頭でもお話ししたとおり、実績のない新規事業者が、民間銀行から融資を受けるのは非常に厳しいです。かりに返済が滞れば、担当者ならびに該当支店は大きなペナルティを受けますので、当然融資には慎重にならざるを得ません。

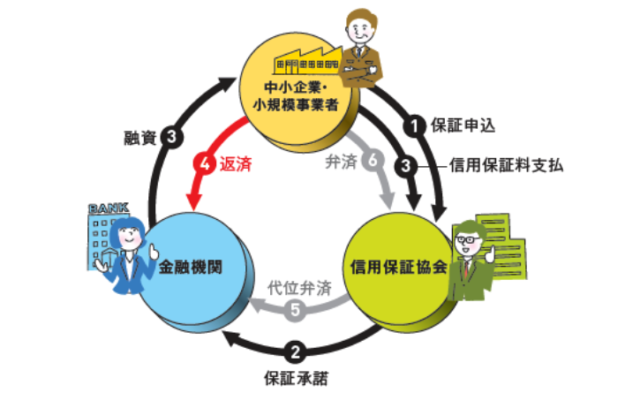

このように普通の方法ではむずかしい民間銀行の融資ですが、信用保証協会から保証を受けられれば、事情は大きく変わります。

信用保証協会は、中小企業が融資を受けやすくなるように設立された公共機関です。上図のように、融資元の銀行に対して、融資額の80%を目安に返済を保証してくれます。

もし借主が返済できなくても、信用保証協会が融資金額の大部分を代わりに返済してくれるので、その分融資の審査が緩くなるわけです。

またあまり知られていませんが、銀行で信用保証協会に申し込む以外にも、直接信用保証協会に相談する方法もあります。信用保証協会は公的機関なので、直接相談してもまったく問題ありません。むしろ、信用保証協会と折衝してから銀行に申し込む方が、融資の確率はアップする可能性すらあります。

もちろん、信用保証協会の制度を利用するには、一定の保証料を払わなければなりませんが、びっくりするような負担ではありません。

それよりもメリットのほうが圧倒的に大きいですから、銀行での融資を検討中ならば、ぜひ積極的に信用保証協会を活用していきましょう。

◆民間銀行の融資に関する記事は、こちらもどうぞ

[related_link 570]自治体の補助金

さきほど信用保証協会の話をしましたが、じつは地方自治体と保証協会さらに民間銀行が連携して融資をおこなう、「制度融資」という公的な融資があります。

民間銀行よりは条件も緩く審査も簡単ですが、同じ公的融資である「日本政策金融公庫」の融資と比べると、代表者の保証人が義務づけられるあたりは大きなネックになるでしょう。

ただ事業を長期で見た場合、毎回信用保証協会の融資ばかりを受けられるとは限りません。途中で追加の融資が必要になった場合は、制度融資を積極的に検討してもよいかと思います。

参考までに東京の場合、「東京都創業融資※」が利用できます。都内に住居があり、対象事業を営んでいれば、最大3,500万円・最長返済期間10年間での借り入れが可能です。

興味のあるかたは、一度、自分の居住自治体の制度融資を調べてみてはいかがでしょうか。

個人投資家

ここまではいわゆる王道的な融資の方法を紹介してきましたが、ベンチャー的要素の強い新規事業であれば、個人投資家(エンジェル投資家)からの投資も検討の価値は大いにあります。

金融機関の融資は、あくまでも借り入れですから、期限内に返済をしなければなりません。一方個人投資家による投資は、原則返済不要です。その代わりに、個人投資家は会社の株式を受け取ります。

つまり投資した企業が成長した際の、株価上昇によるキャピタルゲインが、個人投資家の目的というわけです。とはいえ、個人投資家は利益だけで動いているわけではありません。

個人投資家は元事業家だった人が多く、利益以外にも、若い創業者を応援したいという気持ちをもっています。

だから個人投資家の投資には、投資家仲間のネットワークを紹介してもらえたり、事業へのアドバイスがもらえたりなど、投資金額以上のメリットも期待できるのです。

ただし、個人投資家を納得させるのは、簡単ではありません。それこそ誰もが納得する事業プランと、なにより熱い情熱が試されると思ってください。

クラウドファンディング

インターネットの普及により、近年「クラウドファンディング」という新しい資金調達方法が、広く認知されつつあります。

クラウドファンディングをひとことでいうと、専用サイトに事業プランを応募して、賛同してくれた不特定多数の人から融資を受けるしくみです。

ひとりあたりの融資額は、通常1,000円から高くても数万円程度なので、気軽に融資してみようという一般人の投資が大部分を占めます。

もちろんその分、人数を集めなければなりませんが、クラウドファンディングはようするに「ファン集め」です。あなたの事業に対する想いに賛同してもらえれば、多くの人があなたのファンになり融資をしてくれます。

融資の見返りについては、融資に対しての利子を支払う「投資タイプ」もありますが、通常は商品やサービスの提供をする「購入タイプ」がもっとも一般的です。

また、さきほど個人投資家の話で、「融資を受けるには情熱が重要である」といいました。ファンづくりが必須のクラウドファンディングは、ある意味個人投資家の融資よりも情熱が必要かもしれません。

ぜひ情熱をもって、たくさんの人に、あなたの事業への想いをぶつけてみてください。きっと、銀行融資では得られないものが、手に入ると思いますよ。

◎クラウドファンディングに関しての記事は、こちらもどうぞ

[related_link 485]まとめ

実績のない新規事業者にとって、開業資金の調達は、非常に大きな問題です。お金がなければ事業は1ミリも動きませんから、資金調達は事業の成否を決定づけるもっとも重要なポイントといえます。

今回の記事では、融資に失敗しないためのポイントを4点お伝えしました。基本的にこの4つのポイントを徹底して磨き上げれば、必ず資金は調達できるでしょう。

あとは適切な融資方法を選択して、実際に行動するだけです。各調達方法の詳細については、ぜひご自分で納得のいくまで、調べてみてください。

事業計画作成のポイントや資金調達について、さらに詳しく知りたいかたは、弊社が開催する「無料Webセミナー」で確認できます。参加希望のかたは、以下のリンクよりお申込みください。